Hacia finales de la década del 80’, la determinación de precios y tarifas con objetivos distributivos, a niveles que resultaban insuficientes para cubrir los gastos de capital, demandaba el financiamiento de inversiones con transferencias crecientes desde el Estado. Este drenaje de fondos contribuía a incrementar el déficit fiscal, responsable en gran medida de la hiperinflación por la que atravesaba el país.

El esquema daba lugar a una baja productividad del capital y a una pobre calidad del servicio. De este modo, en la medida en que se sucedían los cortes de energía aumentaba el consenso político para la introducción de reformas que incorporaran la participación del sector privado en el campo energético.

Los Decretos 1.055, 1.212 y 1.589, de 1989, del Poder Ejecutivo, permitieron desregular la actividad al amparo de la Ley de Hidrocarburos (N° 17.319) de 1967. Entre otros atributos estos decretos aseguraban la libre disponibilidad del crudo para los nuevos Concesionarios, quienes obtendrían las áreas de explotación por 25 años, prorrogables por otros 10. Las concesiones se asignaron a partir de procesos licitatorios tanto en áreas marginales como centrales (en asociación con YPF), y de la reconversión de los contratos de servicio. Jerárquicamente los Decretos descendían de las Leyes de Reforma del Estado y de Emergencia Económica, cuyo objetivo era desregular la economía y poner a la venta la mayoría de los activos del Estado (inicialmente YPF no estaba en la lista). A partir del Decreto 2.178/91 (Plan Argentina), se concesionaron 140 áreas de exploración y eventual explotación. Posteriormente se fueron dictando otras normas que transformaron a YPF en Sociedad Anónima, hasta el dictado de la Ley 24.145, en septiembre de 1992 que determinó su privatización. Además esa misma norma dispuso la federalización de los recursos hidrocarburíferos una vez vencidas las concesiones otorgadas, traspaso que fue refrendado en la Reforma Constitucional de 1994 (artículo 124).

En 5 años de gestión (desde el 23 de agosto de 1990 hasta su muerte accidental en mayo de 1995) José Estenssoro logró redimensionar la compañía y su nómina salarial. Tras los dos primeros años de gestión dedicados a la transformación y restructuración para convertirla en una empresa competitiva a nivel internacional, en 1993 se realizó la colocación de acciones en los mercados internacionales3. Este proceso, en el que el Estado Nacional y las provincias mantuvieron parte del paquete accionario, resultó sumamente exitoso dado que la empresa realizó una rápida actualización tecnológica y de gestión empresaria. Tal como se dio en la época de Mosconi, la industria petrolera nacional recuperó el planeamiento estratégico, instrumento vital para una estrategia de crecimiento sustentable. En este caso bajo una administración completamente privada, a pesar de la presencia de los funcionarios del Estado en el Directorio de la Compañía. La contracara de la rápida ganancia en eficiencia y el progreso tecnológico y ambiental derivó en un problema de reasignación del empleo que habría de generar una creciente conflictividad social en las regiones petroleras4. Lamentablemente el estancamiento de la economía en la segunda mitad de los 90’ impidió transformar los enclaves petroleros en polos de desarrollo que absorbiese parte de la calificada mano de obra desplazada.

En términos de los resultados de la gestión, Argentina sobrepasó con creces el objetivo de autoabastecimiento que había venido buscando desde el inicio de su historia petrolera. La producción de crudo pasó de 28 millones de m3 a 48,4; y la de gas, de 23 mil millones a 37 mil millones de m3 (junto a una expansión de la ya extendida red de transporte y distribución, del 60%). De este modo se convirtió en un polo de abastecimiento de energía para toda la región, desencadenando un proceso de integración regional espontáneo por parte de la iniciativa privada. No obstante, el debilitamiento del rol de control del Estado y su acelerado desprendimiento accionario serían las mayores debilidades del nuevo modelo. En este último caso, la asfixia fiscal seguiría condicionando la estrategia petrolera de largo plazo.

Justamente, en enero de 1999, ante una nueva crisis fiscal, el gobierno vendió el 15% de las acciones de YPF del Estado a la empresa Repsol, posibilitando así su adquisición hostil unos meses más tarde (el Estatuto obligaba al poseedor del 15% a hacer una oferta por el 100% de las acciones de la Compañía)5.Con esta venta, seguida por la de otras empresas nacionales (Petrolera San Jorge en 1999 y Perez Companc en 2002), la industria petrolera local quedó en gran medida en manos de empresas extranjeras. Algunas lecciones o hipótesis justificadas en Scheimberg (2007b) pueden extraerse, a nuestro juicio, del pasaje de un modelo regulado con predominio del monopolio estatal a uno completamente privado y desregulado:

a) La empresa del estado tuvo la capacidad de asignar recursos a la exploración y la investigación, donde el sector privado, con el marco normativo vigente, no contaba con incentivos suficientes. En tanto, la eficiencia de corto plazo sólo fue factible bajo una organización pro mercado.

b) Si los impulsos iniciales, dados por los cambios regulatorios pro mercado, no se basan en una estrategia hidrocarburífera de largo plazo, esa inercia inicial no alcanza para lograr un desarrollo sustentable. Los cambios de reglas de juego terminan desincentivando el impulso inversor inicial.

c) El nuevo boom productivo de la industria petrolera argentina de comienzos de los años 90’ se produciría a partir de una conocida receta exitosa: la alineación de los precios domésticos con los del mercado internacional.

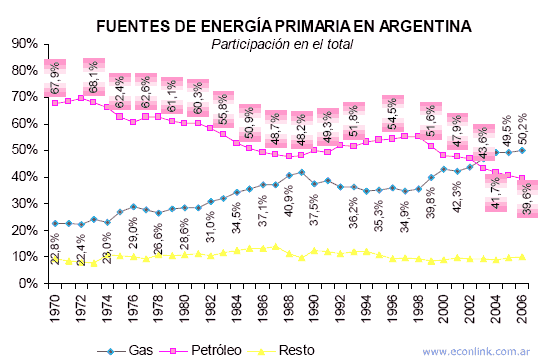

Gráfico 2

Fuente: Secretaría de Energía

La política energética de la década de los ´90, tendió hacia una producción de electricidad térmica más intensiva en el uso del gas; lo cual actualmente despierta algunas críticas. Si bien es cierto que lo mejor hubiera sido avanzar hacia una mayor participación de las usinas hidroeléctricas: a) esta es una solución de largo plazo y no resuelva los problemas cercanos de escasez que afectaban al país al inicio de dicha década, cabe recordar los cortes programados con los que terminó la anterior; b) la aparición de las usinas térmicas de Ciclo combinado volvió más competitiva este tipo de generación de energía; y c) en países de alta incertidumbre e inestabilidad, las inversiones de prolongada maduración no son viables para la inversión privada. Esto último refuerza nuestra visión de que la Argentina necesita avanzar hacia una mayor calidad institucional que garantice la estabilidad en el tiempo de reglas de juego claras y generales.

Por ello, es lógico que, ante la necesidad de aumentar la oferta rápidamente, se haya optado por las usinas térmicas. En ese sentido, en el gráfico 3 que se acompaña se puede observar que antes de los ´90 se utilizaba relativamente en exceso el petróleo respecto de su disponibilidad, en comparación con el gas. Por ello, fue razonable avanzar en un uso mayor de este último en términos de equilibrar ambos consumos.

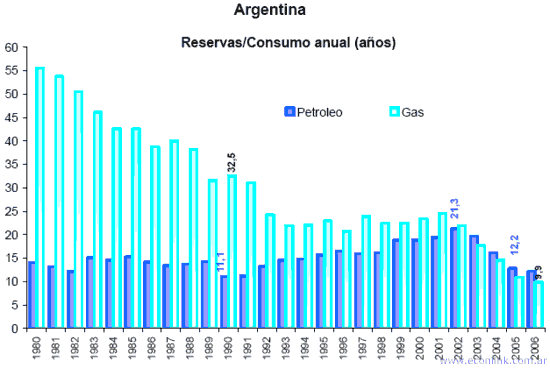

Gráfico 3

Fuente: Secretaría de Energía

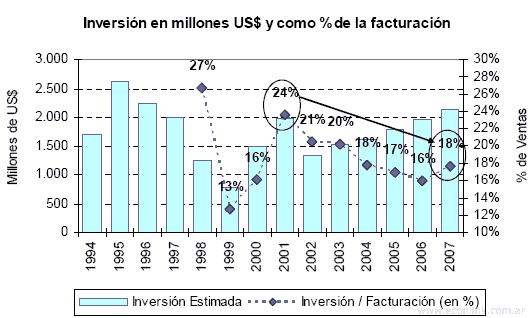

Recién después de la crisis del 2001-2002, la relación se invierte. Aunque la tendencia de ambas reservas en términos de años de consumo cae, la de gas lo hace en mayor medida. Esto se justifica en que los cambios unilaterales impuestos por el Estado en las reglas de juego del sector afectaron negativamente en mayor medida al sector productor de gas. Por otro lado, las nuevas condiciones para la explotación de hidrocarburo significaron una merma en el incentivo a invertir para las empresas del sector. Lo cual puede observarse en el grafico 4, que analiza la inversión en Exploración y producción desde 1994.

Gráfico 4

Fuente: Elaboración propia en base a Datos Contables. *Anuncios de inversión

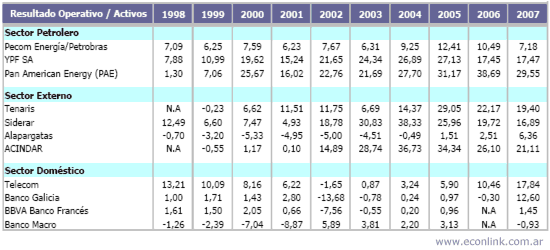

El Cuadro 1 muestra el rendimiento del sector petrolero (incluye gas y toda la cadena petrolera) y su evolución favorable en los últimos años. Este mayor rendimiento está asociado a un riesgo igualmente más elevado que el del promedio de la economía. No obstante al incluir en la muestra empresas con y sin Downstream, vemos que las primeras (Petrobrás e YPF) tienen menor rendimiento como consecuencia del subsidio implícito desde este sector hacia el resto de la economía, como se mostrará más adelante.

Cuadro 1 RENTABILIDAD EMPRESARIA POR SECTOR (Resultado Operativo / Activos). En porcentaje

Como citar este texto:

Econlink (16 de Dic de 2008). "Las Reformas de Menem". [en linea]

Dirección URL: https://www.econlink.com.ar/petroleo-argentina/politica-energetica (Consultado el 14 de Mayo de 2021)