Balances Generales Comparativos

Al cierre de los períodos II y I

Partidas | Período II | Período I | Variaciones | ||||

Importe | % | Importe | % | Absolutas | % | ||

ACTIVO | |||||||

Activo circulante | |||||||

Caja y banco | 400 | 3 100 | |||||

Cuentas por cobrar | 22 000 | 26 200 | |||||

Inventarios | 16 000 | 21 800 | |||||

Total de Activo Circulante | 38 400 | ||||||

Activo fijo | |||||||

Activo fijo bruto | 296 310 | 164 830 | |||||

(-) depreciación | 86 210 | 57 690 | |||||

Total de Activo fijo | 210 100 | ||||||

TOTAL DE ACTIVO | 248 500 | ||||||

PASIVO Y CAPITAL | |||||||

Pasivo circulante | |||||||

Cuentas por pagar | 54 300 | 18 280 | |||||

Créditos bancarios | 49 970 | 16 720 | |||||

Otros pasivos | 12 930 | 3 570 | |||||

Total de Pasivo circulante | 117 200 | ||||||

Pasivo a largo plazo | |||||||

Deudas a largo plazo | 25 000 | 28 200 | |||||

TOTAL PASIVO | 142 200 | ||||||

PATRIMONIO | |||||||

inversión estatal | 83 530 | 75 000 | |||||

utilidades retenidas | 22 770 | 16 470 | |||||

TOTAL PATRIMONIO | 106 300 | ||||||

TOTAL DE PASIVO Y PATRIMONIO | 248 500 | ||||||

Resultados más significativos:

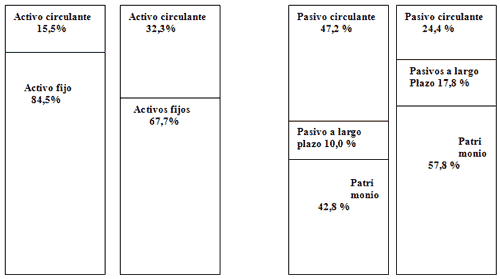

- El activo circulante que en el primer período era de 32,3% en el segundo período es de 15,5% para una disminución de 13,8%. Aunque todas las partidas que componen la masa presentan disminución, la más significativa es la de los inventarios que disminuyen en $ 5 800, seguida por las cuentas por cobrar con una disminución de

$ 4 200.

- Los activos fijos totales aumentan con relación al período anterior en $ 102 960 en valores absolutos para un 16,8%.

- Además se observa un crecimiento de la inversión que opera la empresa. Sus activos a pesar de la disminución de loa activos circulantes en $ 12 700, han aumentado en $ 90 260, por el incremento de los activos fijos en $ 103 960.

- Como se puede apreciar la estructura del pasivo, financiamientos, presenta importantes modificaciones. Ahora el activo circulante, que refleja las obligaciones a corto plazo, representa el 47,2% del total del financiamiento, el 22,8% más que en el período I, donde representaba el 24,4%, casi el doble. Se aprecia que es el resultado del incremento del financiamiento ajeno.

- En el incremento del peso de los pasivos circulantes el rol decisivo está dado por el incremento de las cuentas por pagar en $ 30 020, y los créditos bancarios en $ 33 250.

- Las deudas a largo plazo disminuyeron su presencia en 7,8%, del 17,8% en el período I al 10,0% en el período II.

- Los financiamientos propios en el período I fueron del orden del 57,8%; en el período II el 42,8%, diminuyendo 15%. Esto representa una disminución del financiamiento propio.

- *Este valor fue dado por dato, debido a que no aparece en el balance general del ejemplo.

- En el primer período el importe de las compras a crédito fue de $33 575.

- Cuándo una empresa posee liquidez y solvencia?

- Qué mide la razón de liquidez disponible?

- Por qué la liquidez inmediata no considera los inventarios?

- Qué puede reflejar una liquidez demasiado alta?

- Qué refleja la depreciación acumulada en el balance general?

- Argumente el concepto de financiamientos estables.

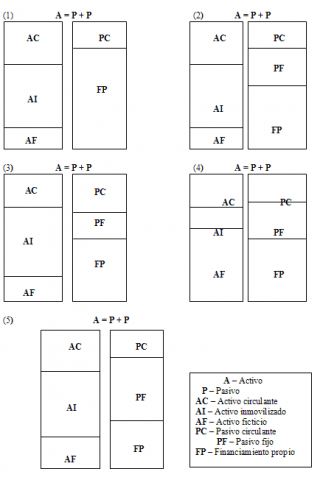

- De los balances generales graficados en la página siguiente diga en qué casos existe equilibrio financiero. Fundamente.

Aplicación de las razones financieras al análisis de los Balances Generales

Para profundizar en el análisis de la evolución financiera de una empresa, se recomienda la aplicación de un conjunto de razones financieras que permiten clasificar este comportamiento. Para utilizar estas razones, más importante que conocer su cálculo es interpretarlas correctamente y ser capaces de encontrar las causas que generaron sus variaciones, tanto cuando son negativas como cuando son positivas.

Liquidez general

Es la razón de activo circulante a pasivo circulante. Nos permite medir la capacidad de la empresa para cubrir sus obligaciones a corto plazo, a partir de sus activos corrientes, en un momento determinado. Esta relación puede expresarse en veces o en tanto por uno. (debe alcanzar valores mayores que 1, lo más adecuado es que sea 2, o casi 2)

Activos circulantes/ Pasivos circulantes

Período II:

38 400/117 200 = 0,33

Liquidez inmediata

(Activos circulantes – inventarios) / Pasivos circulantes

La liquidez inmediata, denominada prueba ácida por muchos autores, mide la capacidad de enfrentar las obligaciones más exigibles, o sea, las deudas a corto plazo, a partir de los activos circulantes sin la inclusión de las partidas menos líquidas. (para ser adecuada debe ser de alrededor de 1)

Período II

(38 400 – 16 000) / 117 200 = 0.19

Liquidez disponible

Esta liquidez, también conocida como razón de tesorería mide la capacidad de enfrentar las deudas a corto plazo sólo a partir de lo disponible para pagar. Al igual que las anteriores se puede expresar en veces o en tanto por uno. (para ser adecuada, debe ser aproximadamente de 0,5 veces)

Activos circulantes disponibles / Pasivos circulantes

Período II

400/ 117 200 = 0.003

Capital de trabajo

Se define muy frecuentemente como los fondos o recursos con que opera una empresa a corto plazo, después de cubrir el importe de las deudas que vencen también en ese corto plazo. Se calcula determinando la diferencia entre el activo circulante y el pasivo circulante, por lo tanto la existencia de capital de trabajo se vincula con la condición de liquidez general.

También se le denomina capital circulante, fondo de maniobras, capital neto de trabajo; los que utilizan este último término consideran el activo circulante como capital de trabajo bruto.

Capital de trabajo = Activo circulante – Pasivo circulante

38 400 – 117 200 = (78 800)

Dentro del campo de la gestión financiera es fundamental analizar cómo se han comportado las partidas corriente. Es necesario conocer a fondo las causas que han creado los niveles de capital de trabajo: si estos son satisfactorios, excesivos o escasos. De ahí que no sea suficiente determinar la variación del capital de trabajo de un período a otro, el análisis del capital de trabajo es un factor clave para su administración.

Cuando una empresa toma la decisión de incrementar su capital de trabajo puede lograrlo mediante financiamientos permanentes, tanto ajenos como propios, puesto que los financiamientos a corto plazo no modifican el valor del capital de trabajo.

Solvencia

Mide la capacidad que tiene la empresa para enfrentar (solventar) todas sus deudas, tanto a corto como a largo plazo, con sus activos reales (activos circulantes y fijos).

Activos reales / Financiamientos ajenos

248 500/ 142 200 = 1,75

El activo real debe duplicar, al menos las deudas totales, aunque un exceso podría implicar activos inmovilizados o poco financiamiento ajeno.

Cuando una empresa carece de liquidez y de solvencia, se encuentra en una situación de quiebra técnica.

Endeudamiento

El uso de capitales ajenos en el financiamiento de las inversiones por parte de las empresas, constituye una pr áctica normal. Sin embargo, el uso excesivo de financiamientos ajenos crea un riesgo grande, de ahí la necesidad de evaluar si los niveles de endeudamiento son adecuados.

Financiamiento ajeno / Financiamiento total

Período II

142 200 / 248 500 = 0,57 = 57%

Autonomía o Propiedad

Financiamiento propio

Financiamiento total

Es la contrapartida de la razón anterior. Como una empresa se puede financiar con capitales propios y ajenos, el aumento de uno de ellos ocasiona una disminución en el otro y viceversa. El nivel de autonomía nos muestra hasta qué punto una empresa se encuentra con independencia financiera de sus acreedores.

Financiamiento propio / Financiamiento total

Período II

106 300 / 248 500= 0,43 = 43 %

Calidad de la deuda

Las deudas siempre constituyen un riesgo, pero sin lugar a dudas, aquellas que vencen más temprano son más preocupantes. A veces las empresas se endeudan demasiado a corto plazo para financiar inversiones a largo plazo. El cálculo de esta razón nos permite medir ese riesgo con más precisión. (Mientras más se aproxime a 1 el peligro de no poder cumplir con pagos en sus términos de vencimiento aumenta).

Pasivo circulante / Total pasivo

Ciclo de cobros

Los saldos de las cuentas y efectos por cobrar mercantiles expresan el valor de la inversión realizada en los clientes, representan los importes por las ventas que aún no han sido cobradas en la fecha de cierre de la información contable.

Es importante para la empresa medir este Ciclo con el objetivo de evaluar el cumplimiento de la política de crédito a clientes y el comportamiento de la gestión de cobro. Esta razón expresa el número de días promedio que la entidad ha tardado en cobrar sus cuentas por ventas de mercancías y servicios.

117 200 / 142 200 = 0,82 = 82%

Cuentas y efectos por cobrar mercantiles /Ventas netas a crédito X días del período

Para obtener esta razón las cuentas y efectos por cobrar deberán ser promediadas, papa lo cual se suman los saldos del inicio y final del período y se divide por dos.

De no promediar las cuentas y efectos por cobrar y tomar los saldos finales para establecer la relación se obtendría los Días de ventas promedio pendientes de cobro.

22 000 / 150 000x 360 días = 53 días

Ciclo de pago

Las cuentas y efectos por pagar expresan el valor del financiamiento que por la vía del crédito comercial se encuentran pendientes de pagar a los proveedores en la fecha del cierre de las operaciones del período. Permite evaluar el cumplimiento de las obligaciones contraídas con este tipo de acreedor.

Expresa el número de días promedio que la empresa ha tardado en pagar sus cuentas por compras a crédito. Las cuentas y efectos por pagar deberán ser promediadas, al no promediar tales cuentas, el número obtenido expresa los Días de compra promedio pendiente de pago.

Cuentas y efectos por pagar mercantiles / Compras a crédito del período X días del período

54 300/70 064* 360 = 279 días

EQUILIBRIO FINANCIERO

Al analizar el balance general de una empresa, siempre se evalúa si se encuentra equilibrada financieramente. Para tener equilibrio financiero la empresa debe ser

líquida y solvente. Ambas condiciones se tienen que cumplir. Además se valora si

es estable.

Para considerarla estable se requiere una proporción entre los financiamientos

ajenos y los propios, entre 40% y 60%, o sea, cualquier combinación que se mueva

entre esos rangos.

Para la Empresa Formato:

AC > PC = Liquidez

38 400 < 117 200

(no se cumple)

AR > FA = Solvencia

248 500 > 142 200

FA ~ FP = Riesgo

142 200 ~ 106 300

57% 43%

Al evaluar la empresa en el Período II, se observa que no se encuentra equilibrada financieramente, pues en ese momento no tiene liquidez.

Preguntas de autocontrol

Como citar este texto:

Econlink (09 de Nov de 2009). "Datos Financieros". [en linea]

Dirección URL: https://www.econlink.com.ar/node/2499 (Consultado el 14 de Mayo de 2021)