En el año 1975 comenzó a regir el Impuesto al Valor Agregado. Desde su establecimiento, se eximía a los productos de la canasta familiar con el objetivo de atenuar los efectos regresivos que podía provocar este tributo, pero con el transcurso de las sucesivas reformas introducidas en este impuesto se fue ampliando la base, de manera tal que se convirtió en un impuesto cada vez más regresivo, al afectar a los productos de primera necesidad.

El IVA surgió para evitar la distorsión de los impuestos a las ventas en cascada (turnover tax) que encarecían los costos de producción. Aunque no parece haber dudas de que el IVA es menos distorsivo que los impuestos en cascada, esto no implica que no genere ningún tipo de distorsión, o que aquéllas que genera sean insignificantes. Por el contrario, el IVA impone un costo financiero sobre los productores que se traslada hacia delante –en cascada- cuando las condiciones del mercado lo permiten.

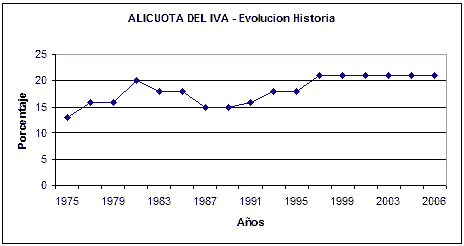

La tasa aplicable también sufrió variaciones: con la reforma introducida en el año 1986 se unificó la alícuota general en el 18%, entre 1988 y 1992 se produjeron marchas y contramarchas llegando a descender hasta el 13% en 1990 para volver a subir hasta el 18% en 1992. A partir de abril de 1995 se incrementó la tasa hasta el 21% vigente en la actualidad.

Fuente: elaboración propia en base a MECON

Las reformas posteriores no han hecho más que aumentar la base imponible incorporando otros bienes o servicios al objeto gravado. Y a partir de diciembre de 1999 se eliminan ciertas exenciones, entre ellas las de transporte publico de pasajeros y servicios médicos.

En la siguiente tabla se puede observar las distintas alícuotas del IVA en América Latina. La actual tasa del 21% es muy superior a la tasa promedio para estos países (14,4%).

Valores de IVA según países - 2005

País | Tasa |

Argentina | 21% |

Bolivia | 13% |

Brasil | 11% |

Chile | 19% |

Colombia | 16% |

Costa Rica | 13% |

República Dominicana | 8% |

Ecuador | 12% |

El Salvador | 13% |

Guatemala | 12% |

Jamaica | 15% |

México | 15% |

Panamá | 10% |

Paraguay | 10% |

Perú | 19% |

Trinidad y Tobago | 15% |

Uruguay | 23% |

Venezuela | 15% |

Fuente: Elaboración propia en base a FMI

Según Llach (2001), el Impuesto al Valor Agregado, contra lo que dice la mayoría de la literatura, es un impuesto distorsivo, porque genera mayor costo de producción en el país y distorsiona la asignación de recursos entre sectores. Entre esa "mayoría de la literatura" citada por Llach se encuentra, entre muchos otros, Oscar Libonatti (1998), quien afirma que la imposición al consumo "presenta la ventaja de ser económicamente más neutral o si se prefiere, menos distorsiva".

El IVA es un tributo a la venta de productos en todas las etapas de elaboración. Lo que lo distingue es que permite a las empresas computar los impuestos que pagan por los insumos materiales como créditos contra los que aplican a sus propias ventas. A diferencia de los impuestos a las ventas minoristas –que inciden solo en la etapa del consumidor final-, la recaudación se hace a lo largo del proceso de producción. A diferencia de un simple impuesto sobre el volumen de negocios – que grava todas las ventas, intermedias o finales – los productores pueden recuperar el importe que pagaron por los insumos. Como a final de cuentas no afecta al precio de los insumos, el IVA no distorsiona las decisiones de la empresa sobre la producción y no crea “cascada”: no hay un “impuesto al impuesto”, como sucede cuando en un mismo proceso se gravan tanto el insumo como el producto. Además, sus efectos son transparentes. Tienen que participar todas las compañías con un volumen de negocios anual a la venta final al consumidor. Pero en última instancia es el valor neto de esa venta final lo que sirve de base imponible, de modo que si funciona correctamente, el IVA es un impuesto sobre el consumo final. Hay otras maneras de gravar el consumo, como el impuesto a las ventas minoristas, pero el hecho de que el IVA se recaude a lo largo de la cadena de producción es una ventaja práctica considerable.

En un ejemplo sencillo, la empresa A vende su producto (que no requiere insumos materiales) por $100 a la empresa B, que a su vez vende su producto por $400 al consumidor final, ambas cifras sin incluir impuestos. Supongamos también que el IVA es del 10%. A le cobra a B $110 y le remite al gobierno $10 en impuestos. B le cobra al consumidor final $440 y remite $30 en impuestos: un impuesto sobre el producto de $40 menos un crédito de $10 por el impuesto cobrado por el insumo. El gobierno recauda así $40. En cuanto al efecto económico, el impuesto equivale a un tributo del 10% sobre la venta final (no hay ningún incentivo tributario para que B cambie de método de producción ni para que las dos empresas se fusionen), pero en la práctica la recaudación es más eficaz.

Si por algún motivo A no le cobrara el impuesto a B, por ejemplo, el gobierno seguiría recibiendo $40 de B (que no tendría ningún crédito para descontar del impuesto sobre el producto). Si A no cobrara el impuesto, el gobierno recibiría por lo menos los $10 de A con el IVA. Con el impuesto a las ventas minoritarias, la recaudación sería cero.

El Costo Financiero del IVA

Al efectuar una compra de un insumo intermedio, las empresas realizan un anticipo al estado, el cual les genera un costo financiero cuyo monto, por empresa, viene definido por la siguiente fórmula:

CF = ∑ {t c [(1+i) s - 1 ]}

Donde:

t es la alícuota del IVA

c el monto de cada compra del insumo o bien de capital

i la tasa de interés

s el tiempo entre la compra (c) y el cobro de la venta del producto final

Este costo se va trasladando para adelante a lo largo del proceso productivo y, por lo tanto, el costo financiero directo para una empresa no capta los arrastres de dicho costo en los insumos que compra la empresa. Es decir que para estimar el costo financiero a nivel macroeconómico es necesario utilizar la matriz insumo-producto.

Al observar la formula del costo financiero, salta a la vista que el mismo depende positivamente de la tasa de interés. Por lo que en países como Argentina donde la tasa de interés es alta, la magnitud del costo financiero que genera el IVA es importante. Por otra parte, cuanto mayor es el tiempo transcurrido entre la compra de los insumos y la venta del producto final, mayor es el costo financiero. Por último, como era de esperar, la magnitud del mismo, depende de la alícuota del IVA, siendo la misma en Argentina del 21%, una de las más altas del mundo.

Desde el punto de vista del gobierno, la existencia del costo financiero representa un incremento en la recaudación en forma de un préstamo que los contribuyentes le otorgan y que en algunas ocasiones nunca es devuelto. A su vez, cuando la economía crece, también lo hace el monto del préstamo de los contribuyentes al gobierno.

Distorsiones ocasionadas por el Costo Financiero del IVA

En la práctica, a través del costo financiero, el IVA genera distorsiones sobre la normal asignación de recursos en la economía. Estas distorsiones pueden ser clasificadas en evitables e inevitables.

Evitables

Dentro de las distorsiones evitables generadas por el IVA, se encuentran aquéllas llamadas anti-inversiones por un lado y anti-exportaciones por el otro.

• Distorsión anti-inversiones. La inversión es una de las actividades económicas más afectadas por la distorsión financiera del IVA. Cuanto más próxima a lo instantáneo sea la devolución del IVA inversión, menor será la distorsión anti-inversión generada por este impuesto.

• Distorsión anti-exportaciones. Ya que al estar desgravadas las exportaciones pero no así sus compras, el problema del retardo en las devoluciones también afecta negativamente la rentabilidad de las actividades exportadoras.

La solución a estos problemas consistiría en la instantánea devolución del IVA inversión y del IVA correspondiente a las compras de los exportadores. En un trabajo de Llach (2001), se plantea una reducción de la alícuota del IVA al 11% y la creación de un impuesto provincial a las ventas finales, y de esta manera obtener una reducción significativa en el costo financiero del IVA.

Inevitables

Existen ciertas distorsiones que son inherentes a la naturaleza del IVA y por lo tanto son inevitables, mientras el IVA forme parte del sistema tributario. Sin embargo, cuanto menor sea la alícuota de este impuesto, menores serán las distorsiones.

• Distorsión en contra de los procesos largos. Cuanto más largos son los procesos productivos, mayor será la distorsión, dado que mayor será el costo financiero.

• Distorsión en contra de la utilización de los insumos complementarios de la tierra. Puesto que la tierra no paga IVA y sí los insumos complementarios, la distorsión del IVA alienta los procesos agropecuarios más intensivos en tierra.

• Distorsión en contra de las pequeñas y medianas empresas y en contra de las empresas nacionales. Tanto las empresas nacionales, respecto de las transnacionales, como las empresas pequeñas y medianas, respecto de las grandes, enfrentan normalmente tasas de interés más altas. Dado que el costo financiero generado por el IVA depende de la tasa de interés, entonces éstas resultan mucho más afectadas por la distorsión financiera del IVA.

Como citar este texto:

Anonimo (01 de Abr de 2008). "Características generales del IVA". [en linea]

Dirección URL: https://www.econlink.com.ar/impuestos-distorsivos-iva/iva (Consultado el 13 de Mayo de 2021)