Este impuesto fue introducido en Argentina por primera vez en 1983, reintroducido temporariamente en 1988 y finalmente se volvió a aplicar en 2001 permaneciendo vigente hasta la actualidad. Tanto en Argentina como en los demás países, excepto Brasil, este impuesto siempre se aplicó en momentos de crisis fiscales, dado que tiene la característica de generar una alta recaudación sin requerir un gran esfuerzo por parte de la administración tributaria.

Este tipo de impuestos tiene una gran desventaja en lo que respecta a la eficiencia, dado que genera importantes distorsiones en la asignación de recursos. Por esta razón, los gobiernos justifican su aplicación por la necesidad de obtener recursos fiscales en momentos de crisis económica y resaltan su carácter transitorio, fijando períodos de tiempo que, en la gran mayoría de los casos, no respetan.

El objetivo principal de este impuesto fue obtener una nueva e importante fuente de recursos para así poder cerrar la brecha entre gastos e ingresos del gobierno y en consecuencia superar la crisis fiscal del momento. Así como el aspecto recaudatorio del impuesto es considerado su gran ventaja también es la causa de que el mismo pierda su carácter original de "transitorio". Los gobiernos no tienen incentivos para eliminar un recurso tributario importante y de fácil fiscalización y recaudación.

La ley 25413 denominada "ley de competitividad" creó el impuesto sobre los créditos y débitos bancarios, conocido como "impuesto al cheque", el cual comenzó a regir a partir del 3 de abril del 2001. Dicha ley, define como hechos gravables, a los créditos y débitos en cuenta corriente bancaria; fijando una tasa máxima del 6 por mil y estableciendo que el tributo recaerá sobre los titulares de las cuentas respectivas, actuando las entidades financieras como agentes de liquidación y percepción, entre otros aspectos.

Actualmente se toma como pago a cuenta el 34% del impuesto aplicado a las acreditaciones en cuentas de entidades financieras. Es decir, sobre el 0,6%, ya que el otro 0,6%, sobre los débitos, no originará créditos fiscales En otras palabras la tasa sigue siendo la misma pero se abre la alternativa de utilizar una porción de ella para aplicar al pago del impuesto a las ganancias y a la ganancia mínima presunta. Es destacable el hecho de que solamente puede tomarse a cuenta de estos impuestos, y no del IVA o de Bienes Personales.

Al hacer un análisis de la parte cuantitativa de la recaudación del impuesto a las transacciones financieras, vemos que la misma comienza a ser importante en sus orígenes, así para el mes de mayo de 2001, la recaudación fue cercana a los 300 millones de pesos . Una de las características más sobresalientes de este impuesto es que es un gravamen instantáneo, por lo cual rápidamente se refleja en la recaudación.

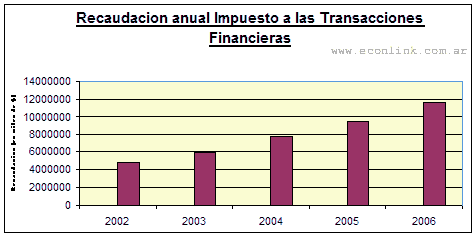

En el siguiente grafico se puede apreciar la evolución de la recaudación de este impuesto. En el año 2006 se recaudó 11.686 millones de pesos, un 23,9% más que en el 2005. Mientras que a Junio del 2007 el total recaudado asciende a 6.869 millones de pesos.

Fuente: Elaboración propia en base a AFIP.

Como citar este texto:

Anonimo (01 de Abr de 2008). "Impuesto a las Transacciones Financieras". [en linea]

Dirección URL: https://www.econlink.com.ar/impuestos-distorsivos-iva/impuesto-transacciones-financieras (Consultado el 14 de Mayo de 2021)